Gostaria de aproveitar a oportunidade que esta carta permite para fazer um apanhado de tudo o que aconteceu de mais relevante nestes dois anos desde o início do Avantgarde Multifatores FIA e mostrar como estamos posicionados para ir adiante.

O principal compromisso desta gestão é a de manter a carteira de investimentos do fundo com risco inferior à média do mercado de ações. Anos de extensas pesquisas nos provam que a tomada excessiva de risco não é recompensada por maiores lucros e, no final, é prejudicial na composição de retornos de longo prazo. Mas como isso impacta a rentabilidade do fundo?

O IBX, que é o índice da B3 composto pelas 100 maiores empresas listadas na bolsa e que serve de referência comparativa para a performance do fundo Multifatores, encerrou agosto com queda de 3,25% no mês porém ainda com valorização de 1,07% acumulada em 2021. Já o fundo teve, no mês, perda de 1,12% e no ano tem retorno positivo de 24,90%.

Vamos olhar os números com mais detalhes. Desde o início do fundo, em agosto de 2019, o IBX teve retorno positivo de aproximadamente 21%. O retorno do Avantgarde em igual período foi de 86%. Inegavelmente, nestes dois anos, vivemos período de valorização generalizada das ações, se considerarmos o IBX como referência. Contudo, dentro desta janela temporal mais dilatada, houveram subperíodos de retornos negativos para o mercado.

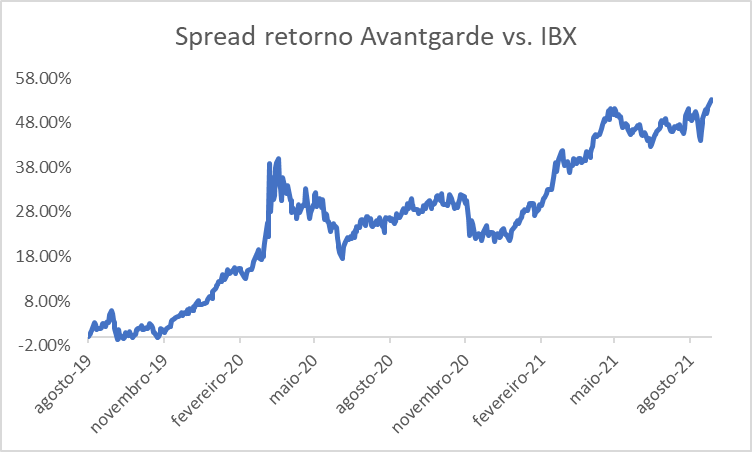

Desde a pontuação máxima, atingida em junho deste ano, o IBX perdeu 9,1%. O Avantgarde Multifatores também está com retorno negativo após a cota máxima atingida em 2021, porém de apenas -5,4%. O gráfico abaixo mede o diferencial do retorno acumulado pelo fundo em relação ao IBX (spread sobre IBX): estamos atualmente no spread máximo histórico.

O time de gestão utiliza métricas de valor para avaliar se o mercado de ações parece mais caro ou mais barato, relativamente, ao seu histórico. Uma destas métricas é a relação EV/EBITDA. Ela compara o valor atual de todas as empresas componentes do IBX com seus respectivos lucros operacionais nos doze últimos meses. Atualmente este índice negocia a 5,5 vezes, equivalente a dizer que, em cinco anos e meio, alguém que comprasse todo o IBX teria recuperado cem porcento de seu investimento. A média histórica deste índice é de 9 vezes. Com base nestas métricas entendemos que o mercado de ações está relativamente barato e isto nos faz manter o fundo cem porcento investido e sem estruturas de hedge.

Atualmente o fundo tem 91% de seu patrimônio alocado em ações brasileiras e 9% em recibos de ações de empresas estrangeiras. A maior posição individualmente ocupa 5,4% dos recursos e as dez maiores posições, em conjunto, representam 39% da exposição total. As estatísticas de risco e retorno do Avantgarde Multifatores validam os axiomas em que a gestão acredita: um portfolio diversificado, equilibrado e de menor risco foi capaz de entregar maiores retornos relativos independentemente do cenário de mercado.

Equipe Avantgarde Asset Management